Чотири варіанти обліку шин. Який правильний?

Насправді варіантів обліку шин навіть більше, ніж зазначено в заголовку цієї публікації. І, забігаючи наперед, зауважимо, усі варіанти, описані у статті, правильні, тобто нормативно обґрунтовані. То чому тоді їх так багато? Відповідь на це запитання, а також практичні рекомендації щодо вибору варіанта обліку — у статті.

Багатоваріантність обліку шин: у чому причина?

Чимало медичних закладів використовують у своїй діяльності автомобілі. Ну а там, де автомобілі, не обійтися без шин. Зазвичай придбані автомобілі укомплектовані шинами (включно із запасною). Проте термін використання самого автомобіля суттєво перевищує строк служби шин, тому шини потребують періодичної заміни. От і доводиться медичним закладам придбавати нові шини і позбуватися старих. І придбання, і списання — звичайні господарські операції, проте їх здійснення викликає на практиці низку запитань, зокрема, й щодо вибору варіанта обліку. Чому саме шин? Є кілька причин, що свідчать про відмінність шин від інших об’єктів і зумовлюють багатоваріантність їх обліку.

Причина 1

Шини можуть потрапити до медичного закладу в різний спосіб: як разом з автомобілем, так і окремо від нього. Це певним чином впливає на облік. Шини, придбані з автомобілем, не мають окремої вартості, а це викликає сумніви щодо доцільності їх окремого обліку. Натомість шини, придбані окремо від автомобіля, мають і вартість, і інші ознаки активу. Різний підхід до обліку шин залежно від способу їх надходження до медичного закладу створює певні незручності технологічного та документального характеру.

Причина 2

Шини розрізняють за різними ознаками, зокрема, є універсальні, а є сезонні. Сезонні шини почергово перебувають то в запасі (на складі), то в роботі (на автомобілі, який використовують). Утім, і універсальні шини можуть «працювати» із перервами, наприклад, через пошкодження або з інших причин. Шина, придбана у складі конкретного автомобіля (хоч на колесах, хоч у запасі), не прив’язана до цього автомобіля «намертво». За певний час вона може опинитися вже на іншому автомобілі, не бувши відображеною в бухгалтерському обліку.

Причина 3

Автомобіль складається з величезної кількості складових (обладнання, запасні частини, оздоблювальні елементи тощо). Проте лише для шин (та ще для акумуляторних батарей) на законодавчому рівні визначено експлуатаційні норми (Норми для шин) і передбачено спеціальну форму картки обліку (її наведено в додатку 5 до п. 7.1 Норм для шин).

Незалежно від того, як шини та АБ відображають в бухгалтерському обліку, на кожну з них має бути заведено Картку обліку шин або Картку обліку АБ. Дані до цих карток вносять протягом усього періоду перебування шини у медичному закладі. Однак варто зазначити, що картки обліку є технічними, а не бухгалтерськими документами, зокрема тому, що в них не передбачено місця для відображення вартості.

Причина 4

У нормативних актах з бухгалтерського обліку йдеться про облікові категорії (основні засоби, запаси тощо), а не про конкретні об’єкти, такі, як, наприклад, автомобілі чи шини. І це — не випадково, адже, по-перше, неможливо (та й не потрібно!) встановлювати правила обліку для кожного виду об’єктів, а по-друге, відображення в обліку залежить не від виду об’єкта, а від інших факторів. Відомо, що однакові об’єкти можуть бути відображені в обліку по-різному1. Наприклад, для підприємства, яке продає шини, вони є товарами, для підприємства, яке займається їх утилізацією, — матеріалами. Проте навіть для тих підприємств, які використовують шини винятково за їх основним призначенням, можливі різні варіанти обліку відповідно до різних стандартів бухгалтерського обліку.

__________________

1 Докладніше про це див. у статті Н. Клименко «На вигляд — однакові. Для обліку — різні. Чи можливо таке?» в цьому номері журналу.

В Інструкції № 291 також переважно йдеться про облікові категорії, проте чомусь шинам приділено особливу увагу. Зазначена Інструкція не лише містить кілька прямих згадок про шини, а ще й вносить певну плутанину щодо їх обліку. Очевидно, що аналіз варіантів обліку шин доцільно розпочати саме з цього документа.

Варіант 1: що пропонує Інструкція № 291?

Інструкція № 291 розглядає шини як запасні частини до автомобіля. Про це свідчить те, що всі згадки про них зосереджено в описі субрахунку 207 «Запасні частини».

Утім, з двох правил обліку, які містить цей опис, лише одне властиве запасним частинам (та й то не повною мірою). Це правило стосується шин, придбаних окремо від автомобіля: «на субрахунку 207 «Запасні частини» ведеться облік придбаних чи виготовлених запасних частин, готових деталей, вузлів, агрегатів, які використовуються для проведення ремонтів, заміни зношених частин машин, обладнання, транспортних засобів, інструменту, а також автомобільних шин у запасі та обороті».

Отже, як випливає з буквального трактування Інструкції № 291, кожна з таких шин є окремим об’єктом обліку і, на відміну від інших запчастин, на субрахунку 207 її обліковують і тоді, коли вона перебуває на складі (у запасі), і тоді, коли її встановлено на автомобіль (в обороті). І лише після визнання шини непридатною для використання за прямим призначенням її списують, а вартість визнають витратами.

Друге правило стосується шин, якими укомплектовано придбаний автомобіль: «автомобільні шини, що є на колесах та в запасі при автомобілі, які враховані в ціні автомобіля та включені в його інвентарну вартість, обліковуються у складі основних засобів». Звісно, йдеться про те, що у складі основних засобів обліковують саме автомобіль, а не шини. Шини в цьому разі не є окремим об’єктом обліку. Відповідно їх вартість не виокремлюють, а амортизують у складі вартості автомобіля.

Отже, як випливає зі змісту Інструкції № 291, вона передбачає різні підходи до обліку шин, які:

- отримано разом з автомобілем;

- придбано окремо від автомобіля.

Поряд із цим Інструкція № 291 дає відповіді не на всі запитання щодо обліку шин. Зокрема, в ній не зазначено, як обліковувати шини, отримані разом з автомобілем, якщо постає потреба в їх тимчасовій заміні. Наприклад, коли літні шини міняють на зимові (або навпаки) чи коли є потреба передати пошкоджену шину в ремонт. Ці шини не можуть відображати на субрахунку 207, адже вони не мають вартості (їх вартість є складовою вартості автомобіля).

От і виходить, що і в запасі (на складі або в іншому місці зберігання), і в обороті є шини, які обліковують на субрахунку 207 і які обліковують лише в оперативному обліку (без відображення на рахунках бухобліку).

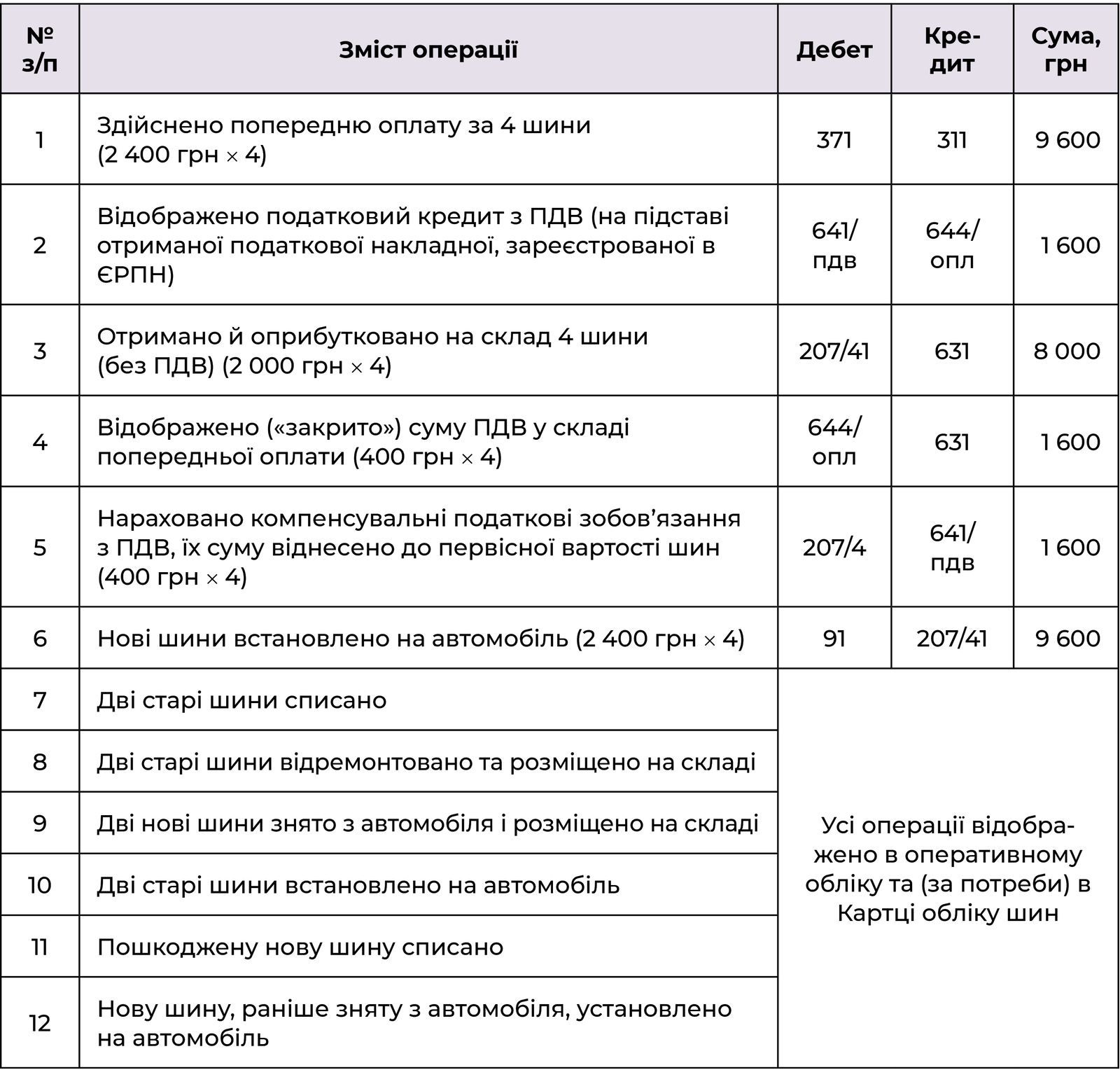

Медичний заклад має автомобіль, який укомплектовано шинами (далі — старі шини). Автомобіль використовують медичні працівники для відвідування пацієнтів удома, тобто для здійснення операцій, звільнених від ПДВ відповідно до пп. 197.1.5 ПКУ. Згідно з Інструкцією № 291 шини не відображено як окремі об’єкти обліку. Під час проведення інвентаризації за підсумками 2021 року з’ясовано, що найближчим часом шини вичерпають свій експлуатаційний ресурс, через що може знадобитися їх заміна. Тому керівництво закладу ухвалило рішення щодо придбання комплекту шин (далі — нові шини). У січні 2022 р. придбано 4 шини ціною 2 400 грн (у т. ч. ПДВ). Для відображення шин в аналітичному обліку бухгалтерія внесла зміни до робочого плану рахунків, відкривши у складі субрахунку 207 рахунок третього порядку 207/4 для шин, а у його складі — рахунки четвертого порядку:

- 207/41 — для нових шин у запасі (тобто на складі або в іншому місці зберігання);

- 207/42 — для шин, повернутих на склад з експлуатації;

- 207/43 — для шин в обороті (тобто в експлуатації).

У лютому 2022 р. всі шини було замінено. Тоді як 2 старі шини визнано непридатними для подальшого використання і списано, а 2 шини відремонтовано і розміщено на складі. У березні 2 нові шини повернуто на склад, а 2 старі встановлено на автомобіль. У наступних періодах 1 нову шину списано через пошкодження без можливого відновлення.

Для відображення суми ПДВ у складі попередньої оплати медичний заклад застосовує субрахунок 644/опл.

Отже, на початку описаних подій у медичного закладу було 4 старих та 4 нових шини. Після проведених операцій залишилося:

- 2 старі (відображені лише в оперативному обліку) та 2 нові (відображені на субрахунку 207/43) шини, установлені на автомобіль;

- 1 нова шина на субрахунку 207/42.

Очевидно, що такий облік не надто зручний. Тому на практиці частіше використовують інший варіант. Він не зовсім відповідає Інструкції № 291, проте загалом не суперечить стандартам бухгалтерського обліку.

Варіант 2: «швидкі» витрати

Чи варто сприймати формулювання Інструкції № 291 аж надто буквально? Навряд чи. Документ дещо застарілий, а щодо обліку шин ще й суперечливий. Як випливає з опису субрахунку 207 в Інструкції № 291:

- шини є різновидом запасних частин;

- за кредитом субрахунку відображають витрачання, реалізацію та інше вибуття запасних частин.

Витрачанням запасних частин є їх використання під час технічного обслуговування, ремонту, поліпшення тощо. Отже, самостійним об’єктом обліку (активом) запасні частини залишаються лише до моменту їх використання. Після використання вони стають частиною іншого об’єкта обліку (іншого активу). А проте залежно від операції, в результаті якої це відбулося, їх вартість або збільшує вартість такого іншого об’єкта, або визнається витратами періоду. Це прямо передбачено НП(С)БО 7, відповідно до якого:

- «первісна вартість основних засобів збільшується на суму витрат, пов’язаних з поліпшенням об’єкта (модернізація, модифікація, добудова, дообладнання, реконструкція тощо), що призводить до збільшення майбутніх економічних вигод, первісно очікуваних від використання об’єкта» (п. 14);

- «витрати, що здійснюються для підтримання об’єкта в робочому стані (проведення технічного огляду, нагляду, обслуговування, ремонту тощо) та одержання первісно визначеної суми майбутніх економічних вигод від його використання, включаються до складу витрат» (п. 15).

Отже, відповідно до НП(С)БО 7 визначальним для бухгалтерського обліку є класифікація операції із заміни шин. А класифікувати операцію допоможе Положення № 102. Цей документ, безсумнівно, можна вважати найнадійнішим експертом щодо класифікації відповідних операцій.

Відповідно до п. 3.19 Положення № 102 операції щодо заміни на шин не належать до реконструкції, модернізації, технічного переозброєння та інших видів поліпшення транспортних засобів.

Отже, якщо заміна шин не є поліпшенням автомобіля, їх вартість визнають витратами в періоді встановлення шин на автомобіль. Після цього шини обліковують в оперативному порядку.

Безумовною перевагою цього варіанта є те, що всі шини, які побували в експлуатації (незалежно від того, придбано їх разом з автомобілем чи окремо від нього), обліковують однаково.

Щоб унаочнити відмінність між варіантами 1 та 2, скористаємося умовами прикладу 1. Як бачимо, в таблиці 2, після встановлення нових шин на автомобіль їх вартість одразу визнають витратами, а весь подальший облік здійснюють в оперативному порядку.

Хтось може зауважити, що бухгалтерський облік надійніший, ніж оперативний. Проте завдяки належно організованому оперативному обліку можна контролювати рух шин та вирішити питання їх збереження. А засобом ідентифікації шин може слугувати як порядковий номер шини, зазначений виробником, так й інвентарний номер, присвоєний підприємством. У Картці обліку шин передбачено місце і для того, і для того.

Суттєвішим недоліком цього варіанта є податковий ризик. Проте він стосується лише тих медичних закладів, які є платниками податку на прибуток. Податківці, спираючись на Інструкцію № 291, наполягають на тому, що до витрат вартість шин може потрапити лише у разі їх остаточного списання (як у варіанті 1). Позаяк більшість медичних закладів має статус неприбуткових організацій, у цій статті не розглядатимемо це питання докладно. Лишень зауважимо: є низка судових рішень на користь платників податку на прибуток, які обліковували шини за варіантом 2.

Варіант 3: МШП

Інколи шини класифікують як малоцінні та швидкозношувані предмети (МШП) й, відповідно, обліковують на рахунку 22. Головну особливість цього виду запасів зазначено в описі рахунку 22 в Інструкції № 291: облікову вартість МШП списують з балансу під час їх відпуску в експлуатацію, або в нашому разі — у момент установки на автомобіль. Здавалося б, цей варіант є аналогічним варіантові 2. Однак це не зовсім так, адже, дозволяючи такий варіант обліку, Інструкція № 291 висуває додаткові вимоги:

- по-перше, для забезпечення збереження згаданих предметів в експлуатації підприємство має організувати належний контроль за їх рухом, зокрема оперативний облік у кількісному вираженні;

- по-друге, при поверненні таких предметів на склад їх потрібно оприбуткувати (Дт рахунку 22 — Кт рахунку 71 «Інший операційний дохід»).

Отже, цей варіант не має відчутних переваг перед іншими, натомість його застосування завдасть зайвих клопотів, адже, щоб оприбуткувати шини, які повертають на склад, їх доведеться оцінити.

Варіант 4: «необоротний» актив

Чи можна розглядати шину як окремий об’єкт основних засобів? А чому б і ні?! Згадаймо, що згідно з НП(С)БО 7 до основних засобів належать активи, строк корисного використання яких перевищує один рік або операційний цикл, якщо він довший за рік. А також наведемо термін «об’єкт основних засобів», визначений у згаданому стандарті.

Якщо один об’єкт основних засобів складається з частин, які мають різний строк корисного використання (експлуатації), то кожна з цих частин може визнаватися в бухгалтерському обліку як окремий об’єкт основних засобів.

Абзац десятий пункту 4 НП(С)БО 7

Строк використання шин здебільшого перевищує один рік, але є меншим, ніж строк використання автомобіля. Уже цього було б достатньо, щоб аргументувати облік шин як об’єктів основних засобів. Утім, є й інші аргументи. Шини підлягають ремонту та відновленню, а ці операції характерніші для основних засобів, ніж для запасів. Пробіг кожної шини обліковується окремо, тобто індивідуальний облік однаково потрібен.

Отже, підстав для визнання шин об’єктами основних засобів аж задосить. Причому це однаково стосується й тих шин, які придбані разом з автомобілем, і тих, які придбані самостійно. Проте навіщо це потрібно? І чи не ускладнює це обліку?

Як відомо, між оборотними й необоротними активами є певна відмінність. Вартість оборотних активів визнається витратами одномоментно, а вартість необоротних — «перетворюється» у витрати поступово, протягом кількох періодів — шляхом нарахування амортизації. Визнання шин основними засобами дасть можливість розподілити їх вартість за періодами, що призведе до точнішого обліку, зокрема, до точнішого формування собівартості послуг, що їх надає медичний заклад. Крім того, якщо обліковувати шини як об’єкти основних засобів, до них за потреби можна застосувати такі облікові процедури, як переоцінку, зменшення й відновлення корисності, визначення ліквідаційної вартості.

Звісно, є й аргументи проти. Чи не головний з них — вітчизняні облікові традиції. І справді, дещо незвично навіть припустити такий варіант обліку. Ще один аргумент — несуттєвість витрат, бо вартість шин порівняно з вартістю автомобіля все ж невелика. Невипадково в підручниках із бухгалтерського обліку для ілюстрації правила щодо можливості визнання компонентів одного об’єкта окремими основними засобами часто наводять приклад із двигуном, але з двигуном не автомобіля, а літака. Утім, суттєвість — поняття відносне й індивідуальне.

А от припущення про те, що зарахування шин до основних засобів призведе до ускладнення обліку, як аргумент «проти» розглядати не варто. Адже, по-перше, як зазначалося, шини однаково потребують індивідуального обліку (в додатку 5 до п. 7.1 Норм для шин наведено форму Картки обліку шин), а по-друге, завдяки сучасним технологіям обліку можна уникнути додаткових трудовитрат. До того ж вартість однієї шини здебільшого така, що можна класифікувати її як МНМА навіть у тому разі, якщо вартісний критерій для бухгалтерського обліку запозичено з ПКУ, тобто він дорівнює 20 000 грн. Ну а облікові переваги й недоліки МНМА достеменно відомі.

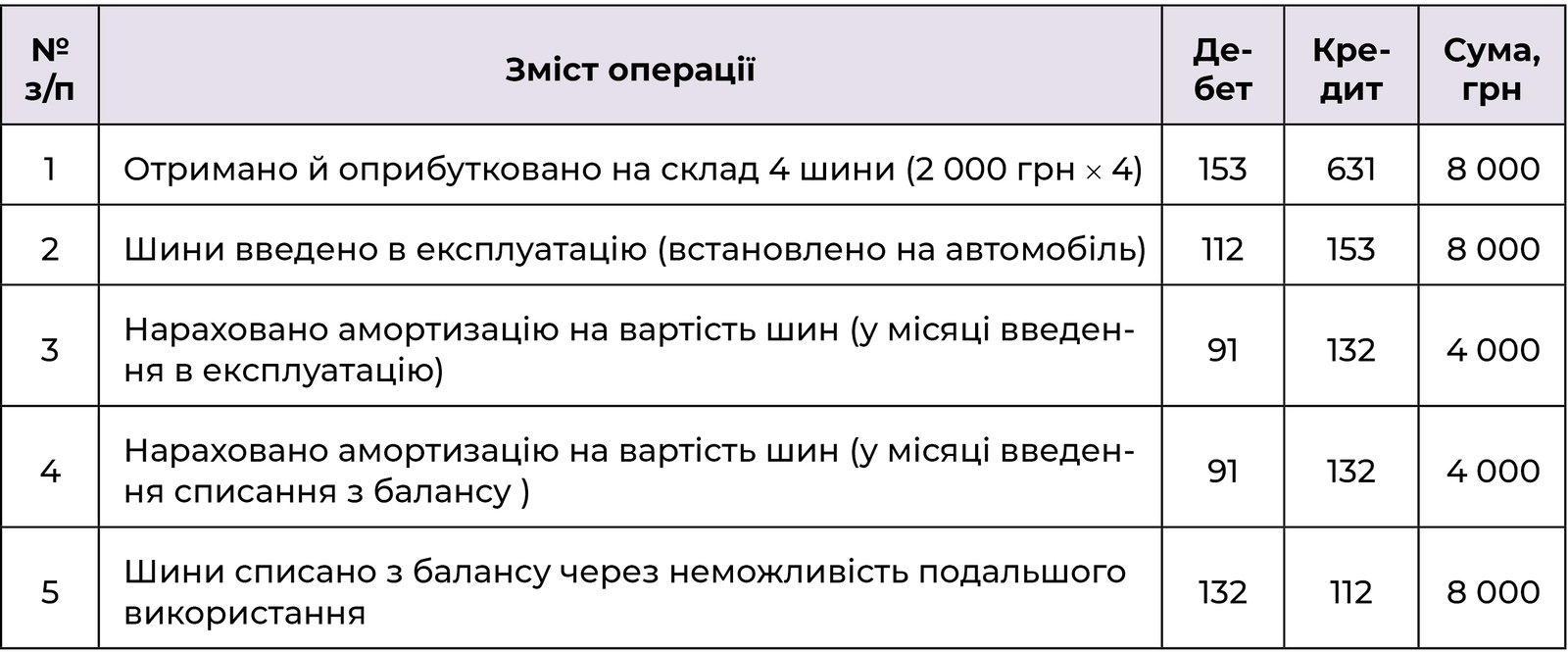

Медичний заклад відображає шини у складі МНМА. Покажімо повний обліковий цикл — від придбання до списання — одного комплекту шин (для спрощення припустимо, що їх придбано без ПДВ). Для МНМА медичний заклад обрав метод нарахування амортизації 50% х 50% (тобто 50% амортизації нараховують у першому місяці використання об’єктів, а решта 50% у місяці їх списання з балансу). Повернення на склад та інший рух шин обліковують в оперативному порядку.

Як обрати оптимальний варіант?

Аналізуючи переваги й недоліки кожного варіанта обліку, варто зазначити таке: для тих медичних закладів, які мають статус неприбуткових організацій, цілком прийнятним є традиційний варіант 2. Він також може підходити і тим медичним закладам, які є платниками податку на прибуток, але мають небагато транспортних засобів (суми витрат на придбання шин в цьому разі несуттєві, через що податковий ризик практично буде нульовим). Великим медичним закладам, які мають значну кількість транспортних засобів, доречно подумати про варіанти 1 (особливо, якщо вони — платники податку на прибуток) або 4.

Обраний варіант обліку варто зафіксувати в документі про облікову політику, де шинам доцільно присвятити окремий пункт (або навіть кілька пунктів) у розділі «Облікова політика щодо запасів» або «Облікова політика щодо необоротних активів».

Великим медичним закладам не завадить розробити документ комплексного характеру, в якому буде описано все, що стосується руху шин (критерії вибору постачальників та підприємств, що здійснюватимуть технічне обслуговування; порядок укладення договорів; місця зберігання шин та матеріально відповідальні особи; особливості проведення інвентаризації, алгоритм визнання шин непридатними для подальшої експлуатації; порядок утилізації або передачі на утилізацію; документальний супровід руху шин тощо).

Отже, як бачимо, шини — багатогранний, цікавий і дещо суперечливий об’єкт обліку. Об’єкт, який дає змогу бухгалтерові повною мірою виявити свої професійні здібності й скористатися правом на професійне судження.

Нормативні акти

ПКУ — Податковий кодекс України

НП(С)БО 7 — Національне положення (стандарт) бухгалтерського обліку 7 «Основні засоби», затверджене наказом Мінфіну України від 27.04.2000 р. № 92

Інструкція № 291 — Інструкція про застосування Плану рахунків бухгалтерського

обліку активів, капіталу, зобов’язань і господарських операцій підприємств

і організацій, затверджена наказом Мінфіну України від 30.11.99 р. № 291

Норми для шин — Експлуатаційні норми середнього ресурсу пневматичних шин колісних транспортних засобів і спеціальних машин, виконаних на колісних шасі, затверджені наказом Мінтрансу України від 20.05.2006 р. № 488

Положення № 102 — Положення про технічне обслуговування і ремонт дорожніх транспортних засобів автомобільного транспорту, затверджене наказом Мінтрансу України від 30.03.98 р. № 102